Das erste Quartal 2023 wurde von grundsätzlich positiven konjunkturellen Entwicklungen in der Weltwirtschaft geprägt. Auf globaler Ebene nahmen so weitgehend die Sentiment Indikatoren zu, die BIP-Prognosen wurden überwiegend positiv angepasst und die Inflationsdaten gaben im Verlauf des ersten Quartals nach. Die Zentralbanken der westlichen Hemisphäre mit Ausnahme Japans setzten ihren Aufholprozess in der Zins- und Geldpolitik fort und die Aktienmärkte waren bis Mitte März im Quartalsverlauf stabil oder freundlich.

Mit dem Scheitern der Silicon Valley Bank, der Signature Bank, den Problemen der First Republic Bank als auch der Credit Suisse Group reagierten Aktienmärkte ab Mitte März mit Rückgängen, die in Europa ausgeprägter als in den USA waren. Anders als in der Lehman-Krise agierten die Behörden in den USA als auch die Schweizer Nationalbank von Anfang an mit markanten Stabilisierungsmaßnahmen, um Dominoeffekte im Finanzsektor zu unterbinden. Laut Europäischer Zentralbank (EZB) und europäischen Aufsichtsbehörden seien in der Eurozone keine Bankenprobleme gegeben.

Die Ausgangslage im Finanzsektor ist qualitativ anders als 2008/2009

Nach der Lehman-Krise wurden sowohl die Eigenkapital- als auch die Liquiditätsanforderungen seitens der Gesetzgeber und Aufsichten deutlich erhöht. Behörden zeigen eine aktuell erhöhte Reagibilität in dem Ansatz der Abschirmung anders als 2008/2009. Inwieweit es weitere Probleme im Finanzsektor geben wird, lässt sich mangels Bilanztransparenz für Marktteilnehmer (anders für Aufsicht und Zentralbanken) nicht voraussagen. Für die westliche Hemisphäre ergeben sich anders als in den aufstrebenden Ländern, die keine vergleichbaren Inflations- und Zinsprobleme haben (China Raum für Zinssenkungen), Verunsicherungen und verschärfte Kreditanforderungen, die sich tendenziell bremsend auf die gesamtwirtschaftliche Lage auswirken können.

Politisch setzte sich im Verlauf des ersten Quartals 2023 die zunehmende Teilung der Welt fort. Westlich orientierte Länder verstärkten das Sanktionsregime gegenüber Russland. In der EU wurde im Februar das zehnte Sanktionspaket gegen Russland verabschiedet. Die G20 Veranstaltung zerfällt zusehends in ein G13 und G7 Format. Die nicht westliche Welt (circa 66 Prozent der Weltwirtschaft, Basis Kaufkraftparität), die bisher nicht an Sanktionen teilnimmt, erfreut sich in der Folge wegen besserer Versorgungssicherheit und geringerer Preise vergleichsweise attraktiver Wirtschafts- und Investitionsbedingungen.

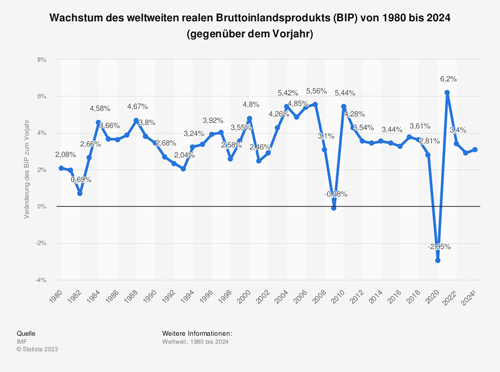

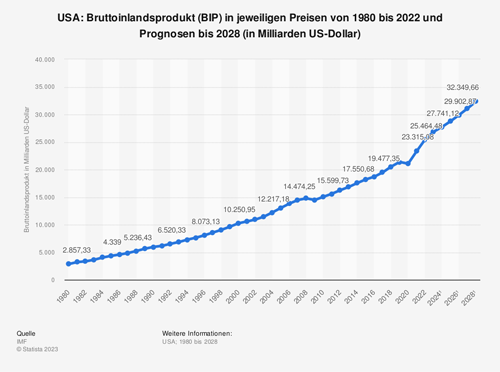

Die Weltwirtschaft war im 1. Quartal 2023 von leicht verstärkter positiver Dynamik geprägt. So erhöhte der Internationale Währungsfonds im Januar 2023 im World Economic Outlook die im Oktober 2022 auf 2,7 Prozent reduzierte BIP-Prognose für die Weltwirtschaft per 2023 auf 2,9 Prozent. Dagegen wurde die BIP Prognose per 2024 geringfügig von 3,2 Prozent auf 3,1 Prozent reduziert. Die Divergenz in der BIP Entwicklung zwischen den etablierten Industrienationen und den aufstrebenden Ländern nimmt zu Lasten der Industrienationen zu. So liegt die BIP-Prognose für die Industrienationen per 2023 bei 1,2 Prozent (USA 1,4 Prozent, Eurozone 0,7 Prozent), während die Prognose für die aufstrebenden Länder bei 4,0 Prozent liegt (China 5,2 Prozent, Indien 6,1 Prozent).

Russland wurde vom IWF deutlich heraufgestuft. 2023 wurde die BIP-Prognose von -2,3 Prozent um 2,6 Prozent auf 0,3 Prozent revidiert (Deutschland 0,1 Prozent). Für 2024 liegt die IWF-Prognose für den Westen bei 1,4 Prozent, für die aufstrebenden Länder bei 4,2 Prozent. An den Daten zeigt sich, dass der Anteil der westlichen Industrienationen an der Weltwirtschaft weiter rückläufig ist und sein wird. Diese Veränderung der wirtschaftlich- und finanziellen Machtachse spiegelt sich in einem stärkeren politischen Selbstbewusstsein des so genannten „Globalen Südens“.

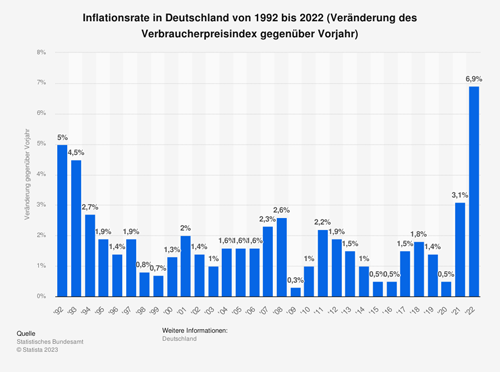

Die leicht positiv veränderte globale BIP-Prognose war verbunden mit vermindertem Preisdruck. So sank der CRB-Rohstoffpreisindex im ersten Quartal 2023 von 298 auf 279 Punkte und markierte das tiefste Niveau seit Februar 2022. Die Themen Versorgungssicherheit mit Energie und Rohstoffen als auch deren Preise belasteten tendenziell weniger. Das Situationsmanagement insbesondere in Europa war und ist zunächst erfolgreich. Damit sanken die von außen auf die Wirtschaftsräume wirkenden Inflationseinflüsse. Dagegen steigt über die aktuellen Lohnforderungen potentiell der innere Inflationsdruck.

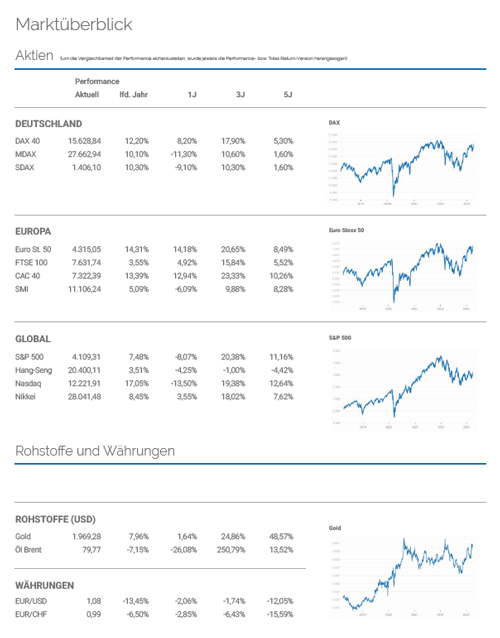

Die Öffnung Chinas mit dem Ausstieg aus der Corona-Politik lieferte einen positiven Impuls für die Wirtschaftsaussichten Chinas und der Weltwirtschaft auch im Hinblick auf potentiell verringerte Lieferkettenprobleme und damit diesbezüglich verringerten Inflationsdrucks. Der IWF setzte die BIP-Prognose Chinas um 0,8 Prozent per 2023 auf 5,2 Prozent in die Höhe. Goldman Sachs erhöhte im März 2023 die BIP-Prognose per 2023 auf 6,0 Prozent. Die Finanzmärkte reagierten im 1. Quartal 2023 in einer grundsätzlichen Betrachtung bis Mitte März mit geringerer Risikowahrnehmung. In der Folge legte der deutsche Aktienindex DAX von 14.006 Punkten am 30. Dezember 2022 in der Spitze mehr als 15.638 Punkte (7. März 2023) zu. Als Konsequenz der US-Regionalbankenprobleme und der Entwicklung um Credit Suisse kam es zu einem Abverkauf auf 14.768 Zähler (Stand 17. März 2023).

Zinserhöhungen setzten sich im 1. Quartal 2023 fort. Die US-Notenbank Federal Reserve System (Fed) verringerte die Höhe der Zinsanpassungen auf 0,25 Prozent. Der Leitzins der Federal Reserve liegt aktuell in der Bandbreite bei 4,50 Prozent - 4,75 Prozent. Die EZB hielt dagegen an Zinsschritten um 0,50 Prozent fest. Der Leitzins der EZB steht aktuell bei 3,50 Prozent. Beide Zentralbanken signalisierten eine Fortsetzung der Zinserhöhungspolitik. Im Hinblick auf das US-Regionalbankenproblem ergibt sich bei beiden Zentralbanken eine verstärkte Bereitschaft, datenabhängiger vorzugehen. Das deutet in der Tendenz einen milderen Ansatz in der Zins- und Geldpolitik an, was Folgen für die Kapitalmärkte mit sich brachte. Am Kapitalmarkt ergeben sich zum Quartalsende bedingt durch die Querelen im US-Regionalbankensektor und bei Credit Suisse Neubewertungen. 10-jährige Bundesanleihen beendeten das vierte Quartal 2022 bei einer Rendite von 2,50 Prozent.

In der Spitze wurde ein Renditehoch im 1. Quartal 2023 bei 2,77 Prozent markiert (3. März 2023). Aktuell (Stand 17. März) stellt sich die Rendite auf 2,11 Prozent. 10-jährige US-Staatsanleihen hatten einen ähnlichen Verlauf. Die Rendite lag per Ende des vierten Quartals 2022 bei 3,90 Prozent. Das Renditehoch des 1. Quartals wurde am 2. März bei 4,07 Prozent erreicht. In der Folge ergab sich ein Rückgang auf 3,44 Prozent (Stand 17. März 2023). Der Euro hat sich gegenüber dem USD im ersten Quartal 2023 in einer Bandbreite zwischen 1,0517 (16. März 2023) und 1,1022 bewegt (Stand 17. März 2023 1,0665) und damit die Erholung/Stabilisierung seit den Tiefstkursen bei 0,95 per September 2022 fortgesetzt.

Westeuropa stabilisiert sich, ist aber strukturell im Nachteil

Mangels autarker Rohstoffversorgung, im internationalen Vergleich höherer Energiepreise und den Anfechtungen durch das nicht WTO-konforme US-IRA-Programm, das zum Ziel hat, die USA zu Lasten dritter Länder zu reindustrialisieren, war und ist Europa von der Krise am stärksten betroffen. Das Thema Versorgungssicherheit konnte für den Winter 2022/2023 erfolgreich, wenn auch teuer beordnet werden. Das 200 Mrd. EUR-Programm der Bundesregierung, das bis Mitte 2024 eine Abschirmung der privaten Haushalte und der Unternehmen von überbordenden Energiepreisen vorsieht, wirkte und wirkt entspannend.

Die Stimmungslage hellte sich in Deutschland und in Europa weiter auf. So stiegen der IFO-Index von 88,6 auf 91,1 Punkte, der ZEW-Index von -23,30 auf +28,10 Punkte in Deutschland als auch der Economic Sentiment Index der Eurozone von 95,8 auf 99,7 Punkte.

Die Verbraucherpreisinflation der Eurozone erklomm in der Eurozone mit 10,6 Prozent per Oktober 2022 das höchste Niveau in der Historie. Im Berichtsmonat Februar kam es zu einem Rückgang auf 8,5 Prozent (USA 6,0 Prozent, China 1,0 Prozent). Die Erzeugerpreise definierten per August 2022 mit 43,3 Prozent einen Rekordwert. Seitdem entspannte sich das Niveau auf 15,0 Prozent (USA 4,6 Prozent, China -1,4 Prozent) per Berichtsmonat Februar. Die Preisdaten belegen trotz der Rückgänge einen komparativen Nachteil des Standorts Europa.

In den USA läuft die Konjunktur unterproportional

Anders als in Europa stand und steht die US-Versorgungssicherheit nicht infrage, ebenso ist insbesondere Energie deutlich günstiger als in Europa. So zahlt Europa circa den fünffachen Gaspreis im Vergleich zu den USA. Diese beiden Attribute wirken sich für die US-Wirtschaft stabilisierend und in der Standortdebatte positiv aus. In den letzten Monaten haben sich große europäische Unternehmen entschieden, den Investitionsstandort Europa zu meiden und sich Richtung USA zu orientieren. Dazu gehören zum Beispiel BMW und Bayer.

Mit massiven Wirtschaftspaketen sind die USA bemüht, einerseits die Klimawende voranzutreiben und andererseits auch mit den Mitteln unzulässiger Subventionen sich zu Lasten Europas und Taiwans zu reindustrialisieren. Nachdem es in den ersten beiden Quartalen 2022 in Folge zu Rückgängen der Wirtschaftsleistung kam, lieferte das dritte und das vierte Quartal 2022 eine Wende mit einem auf das Jahr hochgerechneten Wachstum in Höhe von 2,7 Prozent für das vierte Quartal 2022. Der US-Arbeitsmarkt ist weiterhin stark.

Der Composite Einkaufsmanagerindex von S&P (Gesamtwirtschaft) erholte sich von 46,4 auf 50,2 Punkte. Der US- Einzelhandel sendet leichte Schwächesignale. In dieser nicht inflationsbereinigten Datenreihe (CPI 6,0 Prozent) kam es zuletzt im Jahresvergleich mit 5,4 Prozent zu dem geringsten Anstieg seit Februar 2021. Der Hypothekenmarktindex von MBA bewegt sich auf den tiefsten Niveaus seit 1997. In der Industrieproduktion kam es per Februar 2023 im Jahresvergleich mit -0,25 Prozent zu dem schlechtesten Ergebnis seit Februar 2021. An der Preisfront setzte sich im ersten Quartal 2023 bei Verbraucherpreisen (6,0 Prozent), bei Importpreisen (-1,1 Prozent) und bei Erzeugerpreisen (4,6 Prozent) die Entspannung fort.

Die US-Notenbank blieb ihrem Stabilitätskurs treu. Sie senkte zuletzt aber den Zinsschritt von 0,50 Prozent auf 0,25 Prozent (aktueller Stand 17. März 4,50 Prozent - 4,75 Prozent). Im Offenmarktausschuss der Federal Reserve hatte das Thema Preisstabilität zuletzt Vorrang vor dem Aspekt der Konjunkturstabilität. Hinsichtlich des Ungemachs bezüglich der US-Regionalbankenthematik und auch teilweise stärkerer sektoraler Schwäche (Einzelhandel, Industrie, Immobilien) besteht die Möglichkeit einer Neuausrichtung.

Schwellenländer: China setzt positive Konjunkturakzente

Die Dynamikgewinne der Weltwirtschaft sind mit China verbunden. Bei einem Anteil von circa 19 Prozent an der Weltwirtschaft (Basis Kaufkraftparität) wirkt sich der Lastwechsel von 3 Prozent Wachstum per 2022 auf mehr als 5 Prozent BIP-Wachstum per 2023 belebend aus. Diese Wirkung ist insbesondere im asiatischen Raum ausgeprägter als in der Weltwirtschaft, denn das größte Freihandelsabkommen RCEP wirkt sich vornehmlich regional aus. Aber auch der Rest der Schwellenländer profitiert von der veränderten Lage in der Weltwirtschaft durch die Ukraine-Krise wegen verbesserter Investitionsbedingungen gegenüber Europa im relativen Vergleich, weil sie überwiegend nicht am westlichen Sanktionsregime teilnehmen.

Gleichzeitig setzt sich die Initiative weiter durch, sich stärker von westlichen politischen Einflüssen zu befreien. Asien zeigt sich insbesondere widerstandsfähig und profitiert aus der geopolitischen und geowirtschaftlichen Konstellation. Die Öffnung Chinas verleiht der asiatischen Region, aber auch der Weltwirtschaft frische Impulse. Grundsätzlich zeigte und zeigen der Sektor der aufstrebenden Länder und der Schwellenländer auch im ersten Quartal 2023 anders als in früheren Krisen eine sehr hohe Widerstandskraft und Stabilität.

Märkte: Versorgungslage, Inflation, Zinspolitik und Geopolitik bleiben bestimmend

Im ersten Quartal 2023 dominierte bis Mitte März moderate Risikobereitschaft vor dem Hintergrund einer global stabilisierten Versorgungslage, der Rückgänge des Inflationsanstiegs, einer weniger aggressiven Zinspolitik seitens der Zentralbanken (Höhe der Zinsschritte) bei weiterer Fokussierung auf Preisstabilität. Geopolitik blieb und bleibt ein ernst zu nehmendes Thema. Festzustellen war und ist ein Gewöhnungsmodus bezüglich des Ukraine-Konflikts. Die US-Regionalbankenproblematik als auch das Credit Suisse Thema werfen zum Ende des Quartals Schatten auf das zweite Quartal 2023.

So verloren Aktienmärkte wesentliche Teile des Terraingewinns des ersten Quartals 2023 (DAX, EUROSTOXX). An den Rentenmärkten kam es nach Renditespitzen zu Rückgängen um circa 0,60Prozent in Europa und den USA. Der EUR behauptete die Terraingewinne der letzten Monate. Edelmetalle profitierten im März von den Renditerückgängen am Kapitalmarkt als auch ermäßigten Zinserwartungen seitens des Marktes insbesondere gegenüber der US-Notenbank im Rahmen der Nervosität bezüglich der Stabilität des Finanzsektors. Energiepreise bewegten sich auf ermäßigten und moderaten Niveaus.

Internationale Strukturveränderungen

Die internationale gesetzesbasierte Ordnung hat auch im ersten Quartal 2023 weiter Schaden genommen. Die gesetzesbasierte Ordnung ist elementarste Grundlage des globalen Wirtschaftsverkehrs als auch der internationalen Politik. Das durch den Westen und seine unilateralen Maßnahmen erodierte Vertrauen in das seit 1944 (Bretton Woods) westlich dominierte System führt zu neuen nicht westlich dominierten Strukturen (u.a. BRICS-Staaten Erweiterung). Die daraus mittel- und langfristigen Folgen werden nicht nur konjunkturell markant sein. Neue Strukturen werden sich in der Politik, der Finanz- als auch in der Realwirtschaft aus dieser Situation heraus etablieren. Diese Veränderungen werden die Charakteristika einer multilateralen Ordnung sein, die zu Lasten der jetzt dominanten Ordnung gehen.

Geldanlagen im ersten Quartal 2023 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Vermögenswirksame Leistungen – Durch Anhebung der Verdienstgrenze beim Bausparen stehen höhere Förderzulagen zur Verfügung

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

E-Bikes und Pedelecs – Richtig versichert schützt vor unliebsamen Überraschungen