Das 2. Quartal 2025 war gekennzeichnet von Verwerfungen durch die US-Zollpolitik und Geopolitik, allen voran dem fortgesetzten Gaza-Konflikt und den Angriffen seitens Israels und der USA auf den Iran und der zunächst temporären Befriedung dieses Iran-Israel-USA-Konflikts. Der Ukraine-Konflikt setzte sich im 2. Quartal fort, ohne dass ein kurzfristiges Ende des Konflikts erkennbar ist. Das Thema China versus Taiwan stand kaum im Fokus.

Die US-Zollpolitik war und ist bezüglich des Themas Wirtschaft einer der entscheidenden Belastungsfaktoren

Zölle sind administrierte Preiserhöhungen. Sie belasten grundsätzlich die Wirtschaftssubjekte und das Potenzialwachstum. Die USA schlossen im 2. Quartal erfolgreich ein Handelsabkommen mit dem Vereinigten Königreich. Mit China wurde der Handelskonflikt entschärft. Die Verhandlungen mit der EU laufen und sollen laut aktuellen Meldungen zum Quartalsende eine positive Grundtendenz aufweisen. Dagegen eskalierten die Verhandlungen zum Quartalsende zwischen den USA und Kanada. Die USA brachen die Handelsgespräche ab. Kanada knickte daraufhin bei der Digitalsteuer ein, sodass Gespräche fortgesetzt werden können. Das Thema der US-Zollpolitik bleibt trotz teilweiser Lösungen ein latenter Belastungsfaktor sowohl für die realwirtschaftliche Entwicklung als auch für die Finanzmärkte.

In der Folge dieser Rahmenbedingungen verkürzte der Internationale Währungsfonds (IWF) die globale Wachstumsprognose im World Economic Outlook per April 2025 deutlich von bisher 3,3 Prozent auf 2,8 Prozent für das laufende Jahr. Für die Industrieländer und den Globalen Süden lagen die negativen Anpassungen jeweils bei 0,5 Prozent. Innerhalb der Industrienationen wurde die BIP-Prognose für die USA markant um 0,9 Prozent auf jetzt 1,8 Prozent gesenkt. Dagegen lag die Revision der BIP-Daten der Eurozone bei „nur“ -0,2 Prozent auf jetzt 0,8 Prozent. Die deutsche BIP-Prognose wurde um 0,3 Prozent auf 0,0 Prozent herabgesetzt. Unter den bedeutenden Ländern schneidet laut aktuellen Prognosen des IWF nur Mexiko mit -0,3 Prozent Kontraktion des BIP schlechter ab.

Aktueller Einkaufsmanagerindices in Q2-2025 als Bewertungsmaßstab

Unter Zugrundelegung der aktuellen Einkaufsmanagerindices (Sentiment-Indikatoren, Frühindikatoren, Scheidewert zwischen Wachstum und Kontraktion 50 Punkte) als Bewertungsmaßstab ergibt sich in der westlichen Welt zum Ende des 2. Quartals 2025 ein positives Gesamtbild. Die USA führen im gesamtwirtschaftlichen Zuschnitt (Composite Index) bezüglich der westlichen Industrienationen oder Industrieregionen mit 52,8 Zählern vor Japan mit 51,4 Punkten, Großbritannien mit 50,7 Punkten und der Eurozone mit 50,2 Zählern. Unter den bedeutenden Wirtschaftsnationen der Welt rangiert Indien weiter auf dem 1. Rang mit 61,0 Punkten. Chinas Composite Index stellte sich auf 50,7 Zähler.

Die Inflationsentwicklungen lieferten im 2. Quartal 2025 überwiegend leichte Entspannungssignale mit Ausnahme des UK. Im Quartalsvergleich sank der Ölpreis (Brent) von 74,67 USD um rund 11 Prozent auf 66,41 USD (Stichtag für alle Rohstoffe 27. Juni), nachdem zuvor am 22. Juni 2025 Höchstkurse bei 85,76 USD (Kontext Angriff auf Iran) markiert wurden.

Bei den Erdgaspreisen ergab sich in Europa ein Rückgang um gut 19 Prozent im Quartalsvergleich, in den USA ein Einbruch um rund 26 Prozent. Bei Industriemetallen dominierten fallende Preise. Kupferpreise gaben im Quartalsvergleich auf EUR-Basis um gut 3,7 Prozent nach. Bei Nickel lag das Minus auf EUR-Basis bei rund 11 Prozent. Bei Aluminium kam es auf EUR-Basis zu einem Rückgang in Höhe von rund 4,2 Prozent.

Rückgang der Verbraucherpreise in der Phase von März 2025 bis Mai 2025

In der Eurozone ergab sich als Konsequenz ein Rückgang der Verbraucherpreise in der Phase von März 2025 bis Mai von 2,2 Prozent auf 1,9 Prozent. In den USA verharrte der Anstieg im Jahresvergleich bei 2,4 Prozent. Großbritannien verzeichnete dagegen von März 2025 bis Mai 2025 einen signifikanten Anstieg von 2,6 Prozent auf 3,4 Prozent. In Japan nahmen die Verbraucherpreise in diesem Zeitfenster von 3,6 Prozent auf 3,5 Prozent ab. Im Verlauf des 2. Quartals 2025 ergab sich in China ein Deflationsszenario mit einem Rückgang der Verbraucherpreise um 0,1 Prozent und einem Rückgang der Erzeugerpreise um 3,3 Prozent.

Das 2. Quartal 2025 war bezüglich der Zentralbankpolitik gekennzeichnet von zwei Zinssenkungen in der Eurozone um jeweils 0,25 Prozent auf aktuell 2,00 Prozent (Anlagezins). Die US-Notenbank Federal Reserve System (Fed) verzichtete auf weitere Zinsschritte und nahm eine abwartende Haltung ein (Fed Funds Satz 4,375 Prozent). Im UK kam es zu einer Senkung um 0,25 Prozent auf jetzt 4,25 Prozent. Japans Notenbank verweigerte weitere Zinserhöhungen (aktuell 0,50 Prozent). In China wurden die Zinssätze für die „Loan Prime Rates“ wegen der Deflationslage leicht um jeweils 0,10 Prozent reduziert (1-jährige Kredite jetzt 3,00 Prozent, 5-jährige Kredite aktuell 3,50 Prozent).

Fazit zum 2. Quartal 2025

Die Weltwirtschaft verliert wegen der geopolitischen Krisenherde und der disruptiven US-Zollpolitik bedeutungsvoll an Dynamik. Die Konjunkturverläufe zwischen den Wirtschaftsräumen des Westens und des Globalen Südens bleiben weiter markant pro Globalem Süden ausgerichtet. Während sich der „Globale Süden“ untereinander weiter globalisiert und organisiert (zuletzt Annäherung Indien/China), Effizienzen erhöht und Wachstumspotenziale generiert, läuft der „Westen“, allen voran Europa, das Risiko durch Abgrenzungspolitik gegenüber China und Russland unterproportional zu wachsen.

Die Neuausrichtung der USA zur Wiederaufnahme der wirtschaftlichen Kooperation mit Russland, die wiederholt von US-Präsident Trump in Aussicht gestellt wurde, mag der US-Wirtschaft bei Umsetzung weitere Vorteile gegenüber der Ökonomie Europas verschaffen. Zudem war Trump seit seiner Amtseinführung im Januar sehr erfolgreich, Investitionen und Geschäftsvolumen in die USA zu lotsen (KI bis zu 3 Billionen USD, Pharmasektor circa 230 Mrd. USD, Saudi-Trip bis zu 2 Billionen USD).

Die Perspektive: 2025, bleibt weiter ein Jahr der Turbulenzen

Die von den USA ausgehenden geopolitischen und wirtschaftlichen Turbulenzen wirken sich grundsätzlich auf die globale Wirtschaftsaktivität fortgesetzt belastend aus. Ein schneller Lastwechsel in Richtung verstärkten Wachstums ist vor dem aktuell verfügbaren Nachrichten- und Datenhintergrund unwahrscheinlich. Weitere von den USA ausgehende Turbulenzen sind im Rahmen der gewollten Disruption zur Neugestaltung des Welt-Organigramms zu Gunsten von US-Interessen latent möglich.

In diesem Kontext konstatierte die Bank für Internationalen Zahlungsausgleich (BIZ, Zentralbank der Zentralbanken), dass die Weltwirtschaft nach ihrer Einschätzung vor einer neuen Ära der Unsicherheit stehe. Zunehmende Handelskonflikte und geopolitische Spannungen gefährdeten das globale Finanzsystem laut jüngst veröffentlichtem Jahresbericht. Der von den USA vorangetriebene Handelskrieg und andere politische Weichenstellungen zerfaserten die etablierte Wirtschaftsordnung.

Dies stelle auch das Vertrauen der Öffentlichkeit in Institutionen wie die Zentralbanken auf die Probe. In dem Jahresbericht warnte die BIZ eindringlich vor der weltweit steigenden Staatsverschuldung. Dieser Trend könne nicht so weitergehen. Zudem trügen die Alterung der Bevölkerung, der Klimawandel und Probleme in den Lieferketten zu einem unbeständigeren Umfeld bei.

Nicht nur die seitens der USA mit Zöllen belegten Länder sind und bleiben ökonomischen Stresszuständen ausgeliefert. Die Daten aus den USA belegen, dass die US-Wirtschaft holpert. So sank die Kapazitätsauslastung der US-Industrie von März auf Mai 2025 von 77,8 Prozent auf 77,4 Prozent. Der S&P Composite Index, der mit 52,8 Punkten solides Wachstum der Gesamtwirtschaft impliziert, scheint die Realität nur in Teilen abzubilden.

So bleibt der US-Immobiliensektor in einem rezessiven Umfeld gefangen, messbar am Index der anhängigen Hausverkäufe (tiefste Niveaus der letzten 25 Jahre) oder dem NAHB Housing Market Index (Tiefststand seit 12/2022). Auch die Daten des die US-Wirtschaft tragenden Sektors der Dienstleistungen sind ambivalent. Der Einkaufsmanagerindex des Dienstleistungssektor nach Lesart des ISM notierte per Mai bei 49,9 Punkten (zarte Kontraktion), während der Index, der von S&P für diesen Sektor erhoben wird, mit 53,7 Zählern solides Wachstum impliziert.

Derartige Divergenzen forcieren keine Zuversicht für die Realwirtschaft und die Finanzmärkte

Trumps massive Erfolge, Investitionen in die USA zu leiten, spielen auf kurze Sicht eine untergeordnete Rolle, sie haben mittel- und langfristigen positiven Charakter. Unterschwellig unterstützend wirken in den USA die Themen Energieversorgungssicherheit und insbesondere im Vergleich zu Europa günstige Energiepreise.

Bezüglich der Ukraine-Krise bleiben die USA determiniert, Frieden zu schaffen, was insbesondere für Europa Potenzial (Aspekte Kosten, Wirtschaftspotenzial) erhöhen würde. Die Politik seitens des UK, Frankreichs, Deutschlands und der EU wirkt trotz unterstützender Lippenbekenntnisse jedoch faktisch gegen diese Entwicklung. Ergo steht dieser positive Katalysator voraussichtlich weiter zeitnah nicht zur Verfügung.

Die Nahostlage bleibt kritisch. Die zunächst temporäre Befriedung des Iran-Israel-USA-Konflikts wirkt positiv. Anders der Gaza-Konflikt, er bleibt virulent und ungelöst. Die beiden Schwergewichte der EU, Deutschland und Frankreich, sind mangels umfassender Reformpolitik weiter Belastungsfaktoren in der Eurozone. Die ehemaligen Problemländer sind dank der Reformen heute die Stabilisatoren der Eurozone.

Die Wahlen in Deutschland haben sich bezüglich der zu erwartenden Inhalte der neuen Regierung bisher als wenig belastbar erwiesen. Wortbrüche und Brüche des Koalitionsvertrags (zuletzt Stromsteuer) pflastern den Weg der neuen schwarz-roten Koalition und unterminieren das Vertrauen von Wirtschaft und Bürgern. Das Risiko, dass Deutschland die EU und Eurozone nach unten zieht, ist und bleibt gegeben. Fehlende Konkurrenzfähigkeit bei den Rahmendaten wird bestenfalls unterproportional seitens Deutschlands, Frankreichs und der EU adressiert.

Die in China aufgelegten Konjunkturprogramme und die wirtschaftsfreundliche Grundausrichtung der Regierung stabilisieren den regionalen Ausblick im Hinblick auf die exogenen Herausforderungen. Weitere Zinssenkungen zur stärkeren Stimulanz sind im Hinblick auf den hohen positiven Realzins jederzeit möglich. Die Daten Chinas sollten vor diesem Hintergrund weiter von Stabilität mit positivem Grundton geprägt sein.

Die in die Zukunft gerichteten Wirtschaftsdaten deuten in Richtung einer Dynamikabschwächung der Konjunktur

Der von JP Morgan für die Weltwirtschaft ermittelte Einkaufsmanagerindex für die Gesamtwirtschaft (Global Composite PMI) signalisierte per Mai 2025 mit 51,2 Punkten versus Februar 2025 mit 51,5 Punkten zunächst überschaubare Momentum-Verluste.

Die Einkaufsmanagerindices (PMIs) signalisieren in dem Sektor des Verarbeitenden Gewerbes für die USA mit 52,0 Punkten (S&P Index) und für Japan mit 50,4 Zählern Expansion. Dagegen ergeben sich in der Eurozone laut Definition des Index mit 49,4 Punkten (Deutschland 49,0) und im UK mit 47,7 Zählern Kontraktion. Die aktuell verfügbaren Werte der Länder des Globalen Südens für diesen Sektor aus Indien (58,4) und aus Russland (50,2) implizieren Wachstum. Dagegen implizieren die Werte aus China (49,7) und aus Brasilien (49,4) Kontraktion.

Der Dienstleistungssektor bewegte sich im 2. Quartal 2025 laut Einkaufsmanagerindices in einer Gesamtbetrachtung im Quartalsvergleich ex Deutschland und Brasilien im Wachstumsmodus. Der Dienstleistungssektor ist der bedeutendste Sektor der Gesamtwirtschaft mit einem Anteil zwischen 60 Prozent-70 Prozent der Gesamtwirtschaft. Dieser Sektor war im 2. Quartal 2025 losgelöst vom partiellen Dynamikverlust zumeist der entscheidende Katalysator des Wachstums. Das wird sich im dritten Quartal 2025 fortsetzen.

Die vollzogenen Zinssenkungen als auch die Erwartung weiterer Zinssenkungen liefern für die Verstetigung der Wirtschaftsaktivität grundsätzlich Unterstützung

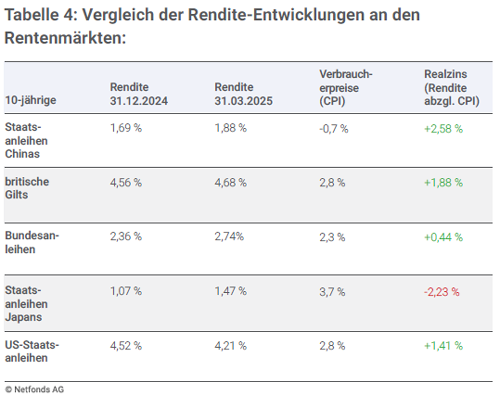

Neben den damit einhergehenden reduzierten Finanzierungskosten am Geldmarkt (bis zu 12 Monaten) ergibt sich eine psychologische Unterstützung für die Wirtschaftsakteure durch die Zinssenkungen. Die im 2. Quartal 2025 verfügten Leitzinssenkungen seitens der Europäischen Zentralbank (EZB) (0,50 Prozent) und der Bank of England (0,25 Prozent) hatten jedoch auf den Rentenmärkten nur partielle Traktion. Damit stand der Entlastung am Geldmarkt, die wichtig für die Finanzierung des Umlaufvermögens ist, eine überschaubare Entlastung am Kapitalmarkt gegenüber (Investitionen).

Die Rendite der 10-jährigen Bundesanleihe sank im Quartalsvergleich von 2,73 Prozent auf aktuell 2,60 Prozent und die 10-jährige britische Staatsanleihe von 4,68 Prozent auf 4,48 Prozent. Anders war das in den USA. Dort kam es nach dem Renditeverfall im 1. Quartal 2025 zu einer Seitwärtsbewegung (4,21 Prozent). Die US-Notenbank verzichtete fortgesetzt auf Zinssenkungen. Der Rohstoffsektor hatte auf die Weltwirtschaft und die Weltfinanzmärkte leicht unterstützende Auswirkungen im Rahmen von Preisrückgängen insbesondere in den Sektoren Energie und Industriemetallen im 2. Quartal 2025.

Die weitere Entwicklung der Weltwirtschaft hängt an der internationalen Politik (Zoll- und Geopolitik), aber auch an der US-Notenbank bezüglich der Zinspolitik. Entspannung bei diesen Themen eröffnet der Weltwirtschaft und den Finanzmärkten positives Potential. Die Spreizung bezüglich der potentiellen Konjunkturentwicklungen zwischen den Industrienationen und den Schwellenländern setzt sich fort.

Die Spreizung der Konjunkturentwicklungen innerhalb der Eurozone zu Lasten Deutschlands wird ohne massive Umsteuerung in Berlin nicht abnehmen. Das bisherige Reformpaket weist in die richtige Richtung, ohne jedoch Primärursachen (u.a. Energie) zu bereinigen. Das Risiko einer deutschen konjunkturellen „Scheinblüte“ mit konsumtiven ökonomischen Einmaleffekten anstelle von investiven Multiplikatoreffekten (Generierung von Steuersubstrat) steht im Raum, wenn die strukturellen Kernursachen nicht adressiert werden.

Der Finanzmarkt und die Wirtschaft - Zollschock sorgt für geopolitische Eskalationen

An den Finanzmärkten ergaben sich im Frühjahrsquartal teilweise starke Neubewertungen. Losgelöst von der schwächeren globalen Konjunkturdynamik und den geowirtschaftlichen als auch geopolitischen Herausforderungen waren Risikoaktiva nach dem 8. April gefragt. Die Erholung korrelierte nach dem Zollschock mit der Erkenntnis, dass US-Präsident Trump eine pragmatische Herangehensweise in den Zollkonflikten einschlug, um potentielle Schäden für die US-Wirtschaft zu minimieren, aber ohne seine Zielprojektionen aufzugeben. Die geopolitischen Eskalationen, allen voran der Angriff auf den Iran durch Israel und die USA, hatten keine nachhaltige Risikoaversion zur Folge.

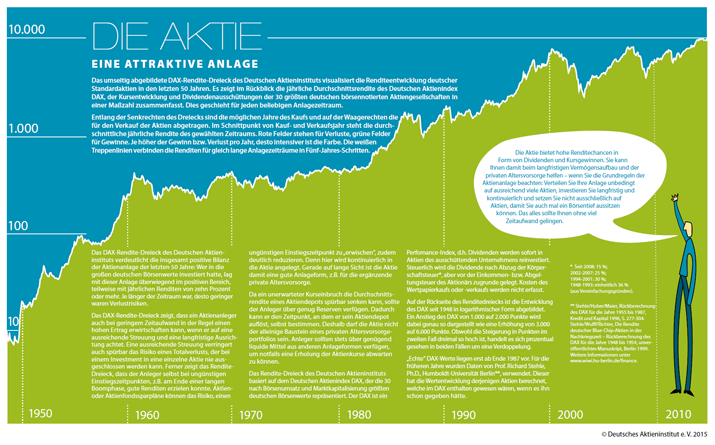

Aktienmärkte: Aktien legten zu, Divergenzen bei der Amplitude im Quartalsverlauf Q2-2025

Das Frühjahrsquartal war an den Aktienmärkten von einem hohen Maß an Heterogenität bei positiver Grundtendenz geprägt. Der MSCI World Index konnte im Quartalsvergleich um 10,96 Prozent zulegen. Die US-Märkte stachen positiv hervor, gleiches gilt für den Nikkei Index. Die europäischen Märkte generierten eine heterogene Performance. Der DAX stieg deutlich, der Eurostoxx 50 Index mühte sich auf leicht positives Terrain. Auch der indische Aktienmarkt reüssierte. Dagegen lieferten sowohl der Hangseng (Hongkong) als auch der CSI 300 (Festlandchina) zwar eine positive, aber unterproportionale Entwicklung.

Im 2. Quartal 2025 zerstreuten sich die Ängste, die im März 2025 aufkamen, dass die so genannten „Trump-Trades“ zur Disposition stünden. Aktien und Krypto-Anlagen lieferten eine starke Performance gekoppelt an den Pragmatismus Trumps in den Zollkonflikten. Auch das Thema der US-Leitzinssenkungen wurde zum Ende des 2. Quartals 2025 hoffähiger. Im Raum stehen zwei Zinssenkungen im weiteren Jahresverlauf.

Trotz der Verluste in der globalen Wirtschaftsdynamik lief die Berichtssaison der Unternehmen positiv. In der Berichtssaison setzten insbesondere US-Techwerte positive Akzente, allen voran Microsoft und Alphabet. In der Folge waren insbesondere US-Aktienmärkte nachgefragt. Die Leitzinssenkungen der EZB und der Bank of England verfehlten zwar eine umfassende Wirkung am Rentenmarkt, sie wurden dennoch vom Aktienmarkt goutiert. Die anhaltenden Anpassungen internationaler Portfolien zu Gunsten europäischer Titel bleibt ein hintergründiger Unterstützungsfaktor.

Die Aktienmärkte in Fernost generierten kein einheitliches Bild. Der NIKKEI 225 Index (Japan) stieg signifikant nach der Schwäche im 1.Quartal 2025. Der indische Markt (Sensex) hat sich deutlich erholt. Anzeichen eines Endes der mehr als ein Jahr dauernden Konsolidierung sind gegeben. Dagegen liefen sowohl die Märkte Festlandchinas (CSI 300) als auch Hongkongs der Performance hinterher. Beide Märkte, aber vor allen Dingen Festlandchina, werden aus politischen Gründen weniger stark in Portfolien berücksichtigt. Für das Sommerquartal gilt es, die Wendungen in der Geopolitik und in der Zollpolitik eng zu begleiten. Entspannungen liefern Aufwärtspotenzial.

Rentenmärkte: Fallende Renditen in Europa, Seitwärtsbewegung in den USA im Quartalsverlauf Q2-2025

Die Rentenmärkte der USA und Europas zeigten sich im Verlauf des 2. Quartals 2025 in unterschiedlicher Verfassung. Augenfällig war und ist, dass die Zinssenkungen der EZB und der Bank of England im 2.Quartal 2025 am Rentenmarkt nur partiell verfingen. Offenbar gibt es ein Vertrauensdefizit der Märkte gegenüber den beiden Zentralbanken, aber auch begründete Sorgen bezüglich der öffentlichen Haushaltspolitiken in Europa.

Die Verweigerung der Fed, Zinsen trotz repressiven Realzinses um die Marke von +2 Prozent (EUR +0,10 Prozent, Japan -3,0 Prozent) zu senken, verhinderte eine positive Performance der US-Staatsanleihen.

Fazit für die Aktienmärkte und Rentenmärkte im zweiten Quartal 2025

Die nicht gegebene Traktion der Kapitalmärkte auf die Leitzinssenkungen im 1. Quartal 2025 wich einer unterproportionalen Traktion der Leitzinssenkungen europäischer Notenbanken im 2. Quartal 2025. Damit nahm die Steilheit der Zinskurven zu. Der Verzicht der US-Notenbank auf Zinssenkungen verhinderte Renditerückgänge an den US-Märkten. Die Wirksamkeit der Leitzinssenkungen bezüglich der Forcierung der Investitionstätigkeit, die maßgeblich kapitalmarktabhängig ist, bleibt in Europa unausgeprägt.

Devisenmärkte: Euro profitiert markant im Quartalsverlauf Q2-2025

Der Euro profitierte stark von Sorgen über die öffentlichen US-Haushalte und deren nachhaltige Finanzierung. Die Herabstufung der Bonität der USA um eine Stufe seitens der Ratingagentur Moody’s lieferte einen weiteren Katalysator. Auch die geringere negative Anpassung des BIP der Eurozone (-0,2 Prozent auf +0,8 Prozent) im Vergleich zu den USA (-0,9 Prozent auf +1,8 Prozent) mag hilfreich gewesen sein. Verbalakrobatik, dass der EUR in die Rolle des USD hineinwachsen werde oder könne, wirkten losgelöst von Fakten psychologisch unterstützend.

Die den Euro belastenden Faktoren:

- der zunehmenden Zinsdifferenz zu Gunsten des USD am Geldmarkt,

- des hohen positiven Realzinses in den USA gegenüber der Eurozone,

- der leistungsertüchtigenden Reformpolitik der USA (Steuern, Subventionen, weniger Bürokratie, billige Energie, Versorgungssicherheit) bei unzureichender Reformpolitik in Europa,

- der Wachstumsdifferenz zu Gunsten der USA,

- der US-Wirtschafts- und Technologiefreundlichkeit,

- und der hohen Investitionszusagen (reale Kapitalzuflüsse) der Unternehmen (KI, Pharma etc.) für den US-Standort

spielen derzeit keine tragende Rolle.

Fazit für die Devisenmärkte im zweiten Quartal 2025

Die derzeit stattfindende Anpassung der internationalen Portfolien zu Gunsten Europas hält an und unterstützt den Euro, allen voran den Schweizer Franken. Die Fokussierung auf die US-Haushaltsproblematik unter Ausblendung der zunehmenden Probleme in den Haushalten der Länder der Eurozone ist ein zweiter Katalysator. Die Vorteile der USA als Wirtschaftsstandort, die Ansätze der Haushaltskonsolidierung, die dortigen Verbesserungen der Rahmendaten und der Zinsvorteil werden derzeit nicht diskontiert.

Gold konnte im 2. Quartal 2025 weiter glänzen und legte wegen der globalen Unsicherheiten und Umbrüche um 5,70 Prozent zu. Hintergründig unterstützen ausgeprägte Notenbankkäufe. Gold hat im Jahr 2024 den Euro als zweitgrößte Devisenreserve hinter dem USD abgelöst. Bitcoin als nicht korreliertes Anlagegut profitierte stark und legte um 30,11 Prozent zu.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Externe Quellen:

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Richtige Absicherung von Sachwerten in Schließfächern und Tresoren

Warum eine Notenbank wie die EZB nicht pleite gehen kann

Finanzcheck für Berufsstarter wichtig

Bildnachweis